この記事は、こんな悩みを持った方に答える内容になっています。

✅本記事の信頼性

私自身もNISAで運用を始め、この数年間で順調に資産を積み上げています。私は投資などお金に働いてもらうことに一番不信感を持っていましたが、様々なNISA関連の書籍や記事を読み、勇気を持って始めた結果、日本人全員が始めるべき制度であると強く実感しています。

今回は、そんな私がNISAの概要について、極力わかり易く紹介しています。

①NISAってなに?

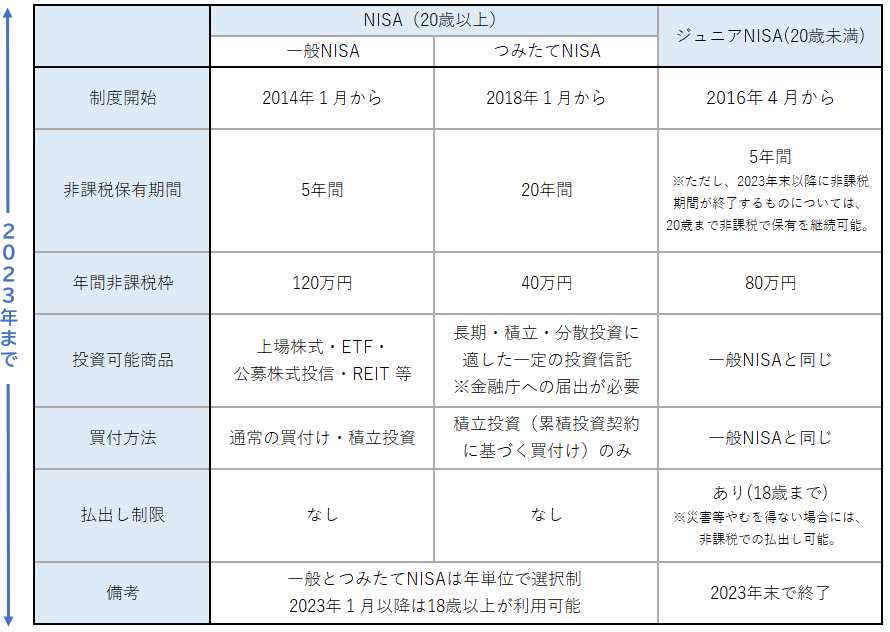

NISA(少額投資非課税制度)は、金融庁の政策で2023年までは成年が利用可能な一般NISA・つみたてNISA、未成年が利用可能なジュニアNISAの3種類があります。

・一般NISA:株式・投資信託などを年間120万円まで購入可能で、最大5年間非課税保有ができます。

・つみたてNISA:特定の投資信託を年間40万円まで購入可能で、最大20年間非課税保有ができます。

・ジュニアNISA:株式・投資信託などを年間80万円まで購入可能で、最大5年間非課税保有ができます。

各NISAの詳細については、下記の表のとおりです。

金融庁HPより抜粋(NISAとは? : 金融庁 (fsa.go.jp))

②NISAってなにが凄いの?

金融商品(株式や投資信託)の利益は通常では、売却して得た利益や受け取った配当に対して約20%の税金がかかります。

例えば、100万円の金融商品を購入し、その後に価格が200万円に上昇したタイミングで売却すると単純計算では100万円の利益が残るはずですが、この場合は利益の約20%(所得税15%・復興特別所得税0.315%・住民税5%)の税金が発生してしまうので、実際には80万円分が手元に残ることになります。

しかし、NISAの場合には、「NISA口座(非課税口座)」内で、毎年の投資上限の範囲内で購入した金融商品から得られる利益が非課税(=税金がかからない)になるという点が神制度と言われる所以です。

また、運用が可能な銘柄の中には手堅く資産を冷やせるインデックスファンド(⑤で詳しく説明をします。)と呼ばれる商品があり、NISAでこのインデックスファンドを運用するのが、王道の資産形成手法となっています。

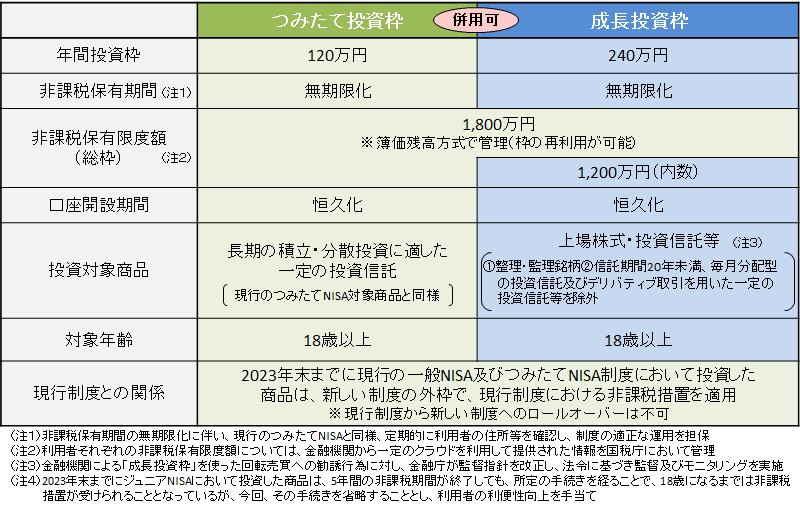

③2024年以降の新NISAはどうなっちゃうの?

結論から言うと、これまで以上に制度が良くなりました。

その理由は、NISAの種類がつみたて投資枠と成長投資枠の2つになり、これまでできなかった併用も可能になりました。また、旧NISAでは年間120万円までだった投資上限額が、新NISAではつみたて投資枠:年間120万円・成長投資枠:年間240万円の最大360万円まで投資が可能になりました。さらに、非課税機関が無期限になった為、一定期間が過ぎてしまった場合の金融商材の販売を気にする必要もなくなりました。

④新NISAが始まるとこれまでのNISAはどうなっちゃうの?

これまで運用してきた金融商品が無くなるという事はありません。

その為、2023年までに販売しないといけないという事は一切ありません。引き続き旧制度の通り、一般NISAの場合は5年間、つみたてNISAの場合は20年間を非課税で保有しておくことが可能ですし、もちろん途中で売却することも自由です。

ただし、注意点は旧NISAで保有していた金融商品は非課税期間が終了した瞬間に、課税対象となるので注意しましょう。(この期間を忘れてしまうことを心配する人も多く、新NISAの開始にあわせてすべて新NISAに移行する方も多いようです。)

一方で、旧制度のジュニアNISAで投資した商品については、非課税期間の5年間が終了後、自動的に継続管理勘定に移管され、18歳になるまで非課税で保有することが可能となりますので、コチラも覚えておきましょう。

⑤NISAが凄いのはわかったけど投資は怖くないの?

結論、投資をせずに銀行預金にしている方が怖いと思います。

銀行には金利がありますが、メガバンクでも年率0.002%くらいです。100万円を預金していても、年間20円しか増えない計算になります。10年でも200円です。

しかし、金融商品を長期間投資した場合は、数%から数十%の年率が見込めると言われていますし、その歴史から見てもその実績があります。そして、そのような高パフォーマンスを見せているのが、今注目されているインデックスファンドと呼ばれる金融商品です。これは企業単体といった個別銘柄ではなく、複数銘柄を集めた商材の総称で、中でも最も人気なのがアメリカのトップ企業500社によって構成されている「S&P500 」です。

この銘柄はなんと、過去10年間で年率約14%の数字を叩き出しています。私もNISA制度を活用して、このS&P500に投資をしていますが、ありがたいことに年利29%と非常に高い数字を叩き出してくれています。

また、この金融商品がなぜ強いのかという理由は、この銘柄に投資することは米国市場に投資することと同様の意味を持つからです。経済は基本的には右肩上がりで成長していくもので、その中でも世界の市場をリードする米国に投資することで手堅い投資が可能となるのです。(そのほかにも全世界の企業を対象にしたファンド、中国・インド市場を対象にしたファンドなどもあります。)

そんな金融商品があることを知ると、投資をせずに何十年も銀行でお金を眠らせている方が怖い感じませんか?

⑥どうやって始めればいいの?

今一番人気なのは簡単に始められるSBI証券や楽天証券など、インターネットで口座を開設する方法です。

さらに、このいずれか2つの証券口座であれば、クレジットカード決済で投資ができるので、ポイントも貯められることも人気の理由となっています。それぞれのリンクは下記の通りです。

SBI証券|株・FX・投資信託・確定拠出年金・NISA (sbisec.co.jp)

楽天証券 | ネット証券(株・FX・投資信託・確定拠出年金・NISA) (rakuten-sec.co.jp)

個人的には自分のメインバンクで口座開設も悪くないと思います。実際に銀行窓口で話を聞くと不安の解消にもなりますし、最近は銀行アプリも使いやすいので、口座開設から気になる部分を聞いて、投資額や銘柄はアプリで気軽に行うことも可能です。(総合的にはもちろんインターネット口座ですが。)

⑦最後に

投資をするうえで、一番悪い投資はすぐに儲けようとすることです。

投資の必勝法はあくまで長期間保有する方法になります。インデックスファンドのパフォーマンスが良いからと言って、常に価格が上昇していくということはあり得ません。必ず、価格の上下が発生するので、目先の値動きに一喜一憂せずに、長い目で見ることがとても重要です。

また、生活ができなくなるような無理な投資はやめましょう。

月に5万円でも、1万円でも、5,000円でも構いませんので、コツコツ積み立てていくことが大切です。そして、忘れたころにNISA口座を確認してみると思っている以上に、資産形成されて行っていることに気がつくタイミングが来ると思います。

今、この瞬間からスタートすることが、きっと未来のあなたを支えてくれると思います。

別の記事では、実際に私がNISAの運用でどれだけ資産を増やせているかも公開しています。

【収益公開】NISAを始めて3年目のリアル – (seven-clips.com)

-1.png)

コメント